Αυστηρότερα τα πρόστιμα για τη μη έκδοση αποδείξεων

Στην επαναφορά των αυστηρών προστίμων για την μη έκδοση αποδείξεων προχωρεί από τις 25 Ιουλίου η ηγεσία του υπουργείου Οικονομικών με τροπολογία που κατέθεσε σήμερα στη Βουλή και η οποία υπογράφεται από τον υπουργό Οικονομικών Ευκλείδη Τσακαλώτο και τον αναπληρωτή υπουργό Οικονομικών Τρύφωνα Αλεξιάδη.

Πλέον η κυβέρνηση θέτει κατώτατο πρόστιμο 250 – 500 ευρώ ανά φορολογικό έλεγχο ανάλογα το είδος των βιβλίων που τηρεί η κάθε επιχείρηση, αναγνωρίζοντας πως τα πρόστιμα «χάδια» που είχε θεσπίσει με το ν. 4337/2015 δεν συνέβαλαν στη φορολογική συμμόρφωση.

Η αλλαγή αυτή αναμένεται να βοηθήσει και τους εφοριακούς στους ελέγχους τους. Μέχρι και σήμερα ο εφοριακός πρέπει να αναζητά σε κάθε τραπέζι, τι έφαγαν και τι ήπιαν οι πελάτες, έτσι ώστε να υπολογίζει το ΦΠΑ που αναλογεί στο μενού του κάθε τραπεζιού και τελικά να υπολογίζει πρόστιμο ίσο με το 50% αυτού του ΦΠΑ! Έτσι, σε ένα λογαριασμό 60 ευρώ, το πρόστιμο θα είναι χαμηλότερο από 30 ευρώ! Με τον νέο τρόπο υπολογισμού θα ξεκινά από τα 250 ευρώ.

Η προτεινόμενη ρύθμιση αναφέρει τα εξής:

«1. Η παράγραφος 1 του άρθρου 58Α του ν. 4174/2013 (Α' 170) αντικαθίσταται ως εξής:

»Σε περίπτωση μη έκδοσης φορολογικού στοιχείου ή έκδοσης ή λήψης ανακριβούς στοιχείου για πράξη που επιβαρύνεται με ΦΠΑ, επιβάλλεται πρόστιμο πενήντα τοις εκατό (50%) επί του φόρου που θα προέκυπτε από το μη εκδοθέν στοιχείο ή επί της διαφοράς, αντίστοιχα.

»Το πρόστιμο αυτό δεν μπορεί να είναι κατώτερο, αθροιστικά ανά φορολογικό έλεγχο, των διακοσίων πενήντα (250) ευρώ, σε περίπτωση που ο φορολογούμενος είναι υπόχρεος τήρησης απλογραφικού λογιστικού συστήματος και των πεντακοσίων (500) ευρώ, σε περίπτωση που ο φορολογούμενος είναι υπόχρεος τήρησης διπλογραφικού λογιστικού συστήματος.

»Σε περίπτωση διαπίστωσης, στο πλαίσιο μεταγενέστερου ελέγχου, εκ νέου διάπραξης της ίδιας παράβασης, εντός πενταετίας από την έκδοση της αρχικής πράξης, επιβάλλεται πρόστιμο εκατό τοις εκατό (100%) επί του φόρου που θα προέκυπτε από το μη εκδοθέν στοιχείο ή επί της διαφοράς, αντίστοιχα, το οποίο δεν μπορεί να είναι κατώτερο, αθροιστικά ανά φορολογικό έλεγχο, των πεντακοσίων (500) ευρώ, σε περίπτωση που ο φορολογούμενος είναι υπόχρεος τήρησης απλογραφικού λογιστικού συστήματος και των χιλίων (1.000) ευρώ, σε περίπτωση που ο φορολογούμενος είναι υπόχρεος τήρησης διπλογραφικού λογιστικού συστήματος.

»Στην περίπτωση κάθε επόμενης ίδιας παράβασης στο πλαίσιο μεταγενέστερου ελέγχου εντός πενταετίας από την έκδοση της αρχικής πράξης, επιβάλλεται πρόστιμο διακόσια τοις εκατό (200%) επί του φόρου που θα προέκυπτε από το μη εκδοθέν στοιχείο ή επί της διαφοράς, αντίστοιχα, το οποίο δεν μπορεί να είναι κατώτερο, αθροιστικά ανά φορολογικό έλεγχο, των χιλίων (1.000) ευρώ, σε περίπτωση που ο φορολογούμενος είναι υπόχρεος τήρησης απλογραφικού λογιστικού συστήματος και των δύο χιλιάδων (2.000) ευρώ, σε περίπτωση που ο φορολογούμενος είναι υπόχρεος τήρησης διπλογραφικού λογιστικού συστήματος.»

»2. Η παράγραφος 5 του άρθρου 58Α του ν. 4174/2013 αντικαθίσταται ως εξής:

»Στην περίπτωση που επιβάλλονται τα πρόστιμα για παραβάσεις των παραγράφων 1, 3 και 4 για τις οποίες συντρέχει και περίπτωση παράβασης της παραγράφου 2 περί υποβολής ανακριβούς ή μη υποβολής δήλωσης, τα πρόστιμα αυτά αφαιρούνται από το πρόστιμο της παραγράφου 2. Ειδικά στην περίπτωση επιβολής προστίμων για παραβάσεις της παραγράφου 1 για τις οποίες συντρέχει και περίπτωση παράβασης της παραγράφου 2, αφαιρείται το αναλογικό πρόστιμο του 50% και όχι το ελάχιστο πρόστιμο των διακοσίων πενήντα (250) ή πεντακοσίων (500) ευρώ ή το επιβληθέν σε επόμενους ελέγχους διπλάσιο ή τετραπλάσιο πρόστιμο για διάπραξη ίδιων παραβάσεων εντός πενταετίας.»

»3. Οι διατάξεις των προηγούμενων παραγράφων ισχύουν από τις 25.7.2016».

Αυλίδα: Εισβολή διαρρηκτών σε σπίτι - Έσπασαν την πόρτα ενώ μέσα βρισκόταν ένα παιδί

10:18

Τρίκαλα: Άγριος καυγάς ανάμεσα σε μαθητές δημοτικού σχολείου - Μήνυση στη γιαγιά

10:08

Μαρινάκης: «Ο κ. Καραμανλής τοποθετείται πάντα με ευπρέπεια» (vid)

09:58

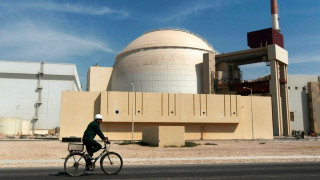

Η Τεχεράνη θα θέσει σε λειτουργία νέες, προηγμένες συσκευές φυγοκέντρησης

09:48

.jpg?t=hCFhjy0gDCUz1dFCWUEfOQ)

.jpg?t=M-y-rYE7DKPeiZHway325w)